Enquête Duff & Phelps: Impact du COVID-19 sur l’évaluation des investissements non cotés

Le COVID-19 a provoqué une crise sans précédent affectant nos économies et les marchés financiers mondiaux. Contrairement aux chocs économiques passés, qui ont souvent été provoqués par des facteurs prévisibles, la source de la crise actuelle est différente en ce sens qu’il s’agit d’une pandémie et que le virus COVID-19 était inconnu du grand public il y a encore quelques mois. Jusqu'à présent, les outils de défense employés par nos gouvernements contre ce virus ont été plus économiques que médicaux dans la mesure où aucun vaccin n’a encore été trouvé.

Le virus eu un effet paralysant sur presque tous les secteurs avec très peu d’acteurs de marché qui sont restés totalement indemnes. Cela pose des questions importantes pour l’ensemble des fonds de capital investissement en termes de gestion crise, de protection des investisseurs et même d'identification des opportunités d’investissement.

Nous avons souhaité savoir comment les gérants avaient relevé ce défi et plus précisément comment ils avaient abordé le sujet difficile de l'évaluation des investissements non cotés. A cette fin, nous avons interrogé des fonds d’investissement dans le monde entier afin d'avoir un aperçu de la façon dont ils avaient réagi dans cet environnement incertain.

Les participants à l’enquête

La majorité des personnes qui ont répondu à cette enquête travaillent directement dans le secteur de la gestion d’actifs, avec 64% des participants se présentant comme étant un General Partner (« GP ») ou bien un gérant de fonds. En termes de types de mandats gérés, les fonds de private equity et de private debt ont représenté à peu près deux-tiers des personnes interrogées. La plupart des participants à l’enquête proviennent soit d’Europe de l’Ouest (41%) soit du continent Nord-Américain (52%). Environ 19% des personnes interrogées indiquent qu’elles investissement globalement sur tous les continents.

Une année 2020 négative mais le sentiment que les choses vont s’améliorer à long terme

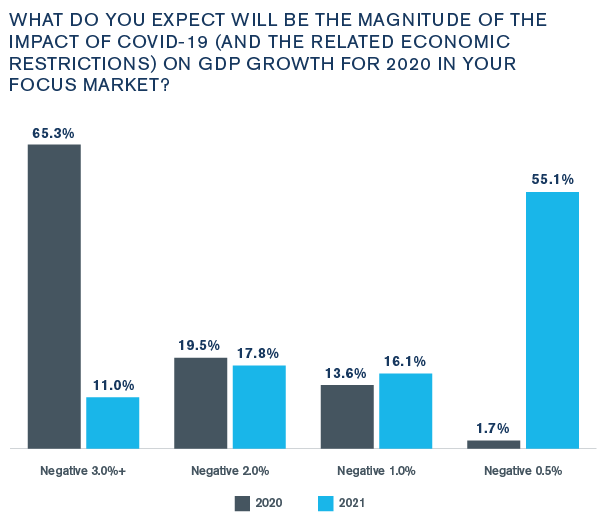

Le Coronavirus ayant provoqué la fermeture de pans entiers des principales économies, de nombreux participants à l’enquête s’attendent à ce que le PIB évolue de façon négative cette année par rapport à l’année dernière. Ceci n'est pas une grande surprise puisque la majorité des répondants ont principalement investi auprès d’entreprises actives sur les marchés européen et américain, qui ont tous deux étés gravement touchés par le virus.

En conséquence, la majorité des personnes interrogées (65%) s'attendent à ce que le Covid-19 entraîne une contraction du PIB sur leurs marchés de -3% cette année en 2020. Parallèlement, 33% des répondants prévoient des contractions du PIB de l’ordre de -2% ou -1%. Seulement 2% des personnes interrogées prévoient une contraction du PIB qui serait limitée à -0,5%.

Cependant, sur un horizon de temps plus long, les répondants ont tendance à nuancer leurs appréciations. A la question de savoir de quelle façon le PIB pourrait évoluer d'ici 2021, la majorité des répondants (55%) s'attendent encore à ce que le virus ait un impact négatif limité à -0,5%. Cependant, 11% des personnes interrogées s'attendent à ce que la pandémie ait encore un impact très important sur le PIB en 2021 avec une contraction de l’ordre d’au moins -3%.

Evaluation des investissements dans un impact COVID-19

Avec cette enquête, nous avons essayé de comprendre la façon dont les gérants appréhendaient l’impact du Coronavirus sur les évaluations de leurs actifs en portefeuille. Les participants à l’enquête ont fait part de leurs préoccupations quant à l’impact du COVID-19 sur la génération des flux de trésorerie des sociétés en portefeuille dans le cadre des évaluations au premier et au second trimestre 2020.

Cependant, près de la moitié des répondants (47%) ont également évoqué les variations de valeurs boursières d'un trimestre à l'autre, l'épuisement des réserves de trésorerie ainsi que les augmentations des taux d’intérêts/spreads de crédit.

En ce qui concerne les évaluations, la majorité des gérants investissant via des fonds fermés (close-ended funds) estiment que les évaluations des investissements à la Juste Valeur reportées au sein des Net Asset Value (NAV) sont toujours très utiles pour prendre des décisions liées au cycle d’investissement (87%). Ils ne sont que 13% à penser que l’estimation de la NAV n’est pas utile en raison du caractère fermé de ces types de fonds.

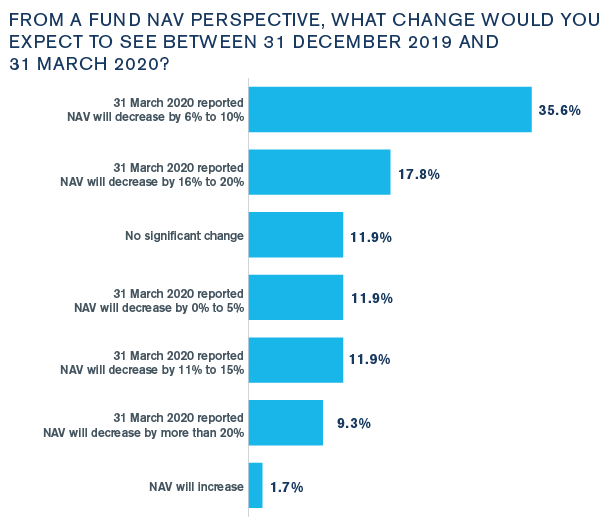

Ceci étant dit, une large majorité des personnes interrogées (86%) s'attendent à une baisse significative de la NAV des fonds entre le 31 décembre 2019 et le 31 mars 2020. Parmi ces 86%, près de la moitié s'attendent à une baisse de la NAV allant jusqu'à 10%, et 36% des participants prévoient une baisse comprise entre 6% et 10%. 9% des personnes interrogées prévoient une baisse de la valeur liquidative de plus de 20%.

Même si cela peut donner une image assez sombre des perspectives pour de nombreux fonds et pour leurs actifs, nos répondants ont fait preuve d’un certain pragmatisme lorsqu'on les a interrogés sur d’éventuelles faillites à venir pour des sociétés en portefeuille. Lorsqu'on les a interrogés sur le simple fait de savoir si leurs investissements en portefeuille allaient survivre et passer la crise, 63% ont répondu qu'ils auraient encore besoin de faire une analyse détaillée en s’appuyant sur des scénarios avant de pouvoir répondre précisément à cette question. Par ailleurs, 10% des répondants ont admis qu'ils ne savaient pas répondre à cette question, ce qui signifie qu'il y a encore de nombreux éléments qui déroutent les investisseurs dans cette crise sans précédent.

Interrogés sur l’évolution de la Juste Valeur de leurs investissements d'ici la fin de l’année 2020, la majorité des répondants ont estimé que l’évaluation des investissements à la fin de l’année 2020 serait sans doute plus élevée que l’évaluation des actifs au 31 mars 2020 (57%), mais 46% d'entre eux ne s'attendent pas à ce que les évaluations retrouvent leur niveau d'avant crise observé à la fin de 2019. En termes de Juste Valeur, seulement 11% s'attendent à ce que leurs investissements valent plus après la crise qu'avant la crise, tandis que 26% s'attendent à ce que les valeurs soient globalement moins élevées. Ce sentiment, partagé par de nombreux participants, que les évaluations à court/moyen terme ne retrouveront pas leur niveau d’avant crise révèle les inquiétudes quant à l'impact limité qu'une reprise post-crise pourrait avoir sur les actifs et sur leurs valorisations.

Revenir à une situation normale

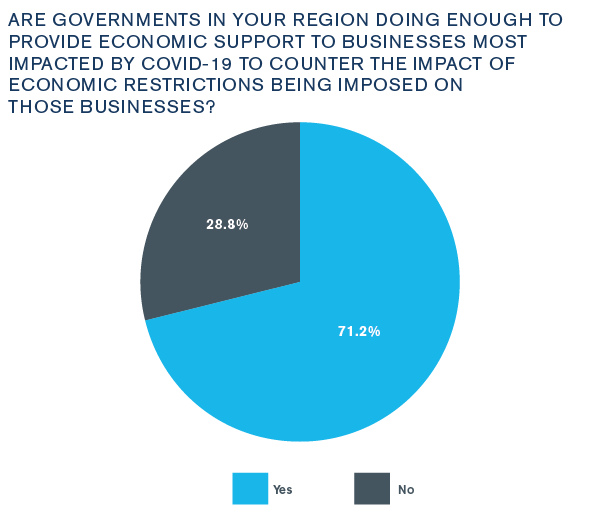

La Banque centrale européenne et la Réserve fédérale américaine ont toutes deux mis en place des mesures très importantes et sans précédent en réponse à la pandémie. Dans la mesure où la majorité des participants à l’enquête sont basés en Europe et aux États-Unis, ces mesures ont été largement saluées puisque 71% des personnes interrogées ont le sentiment que les mesures de soutien économique mises en œuvre par les gouvernements et des banques centrales ont été à la hauteur des enjeux.

Bien que certains signes encourageants tendent à démontrer que le nombre de personnes infectées commence à diminuer dans certains pays, plus de 7 répondants sur 10 (71%) s'attendent à ce que la distanciation sociale se poursuive pendant au moins les trois prochains mois dans leur pays et 21% prévoient que les mesures pourront durer jusqu’à six mois au total.

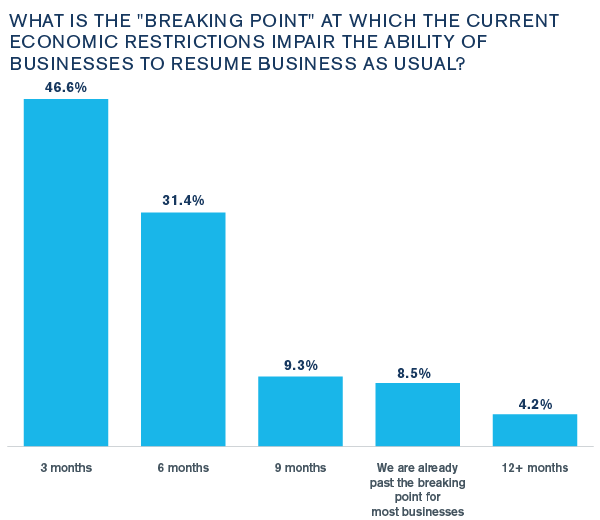

Plus inquiétant, à la question de savoir quelle est la durée maximale des mesures de restrictions que pourront endurer les sociétés sans que leur modèle ne soit profondément impacté/infecté par le COVID-19, 46% des répondants ont indiqué que cette durée ne devait pas dépasser 3 mois. 31% des participants pensent que les entreprises ont plus de temps (6 mois), mais 8% des répondants estiment que nous avons déjà dépassé le point de non-retour pour certaines entreprises.

Par ailleurs, pour terminer sur une touche positive, les participants au sondage ont estimé que les acteurs du capital investissement avaient mis l’accent sur le respect des critères ESG pendant cette crise. Lorsque nous leur avons demandé si cela avait pu être observé de leur côté, 32% ont répondu « la plupart du temps » tandis que 30% ont convenu que la grande majorité des entreprises soutenues par des capitaux privés avaient pris en priorité des dispositions extrêmement fortes pour préserver la santé et la sécurité de leurs salariés, même si cela pouvait aller à l’encontre de leurs objectifs financiers de court terme.

Gardez une longueur d’avance avec Kroll

Evaluation

Conseil en évaluation financière à finalité comptable, fiscale, transactionnelle et juridique.